Télécharger le communiqué de presse

Communiqué de presse – Résultats annuels 2023

Sainte-Marie, le 6 mars 2024, 20h45

RESULTATS ANNUELS 2023

Une Foncière tertiaire performante, des résultats solides

· Dynamique confirmée de la Foncière tertiaire confirmant la pertinence de la stratégie

o Loyers nets tertiaires (y compris SME) en hausse de +8,3 % à 24,5 M€[1]

o Résultat net récurrent en hausse de +13,8% à 12,5 M€

o Livraisons : centre commercial Ylang Ylang en octobre dernier et Pôle Emploi au T3 prochain

o Lauréat de deux projets mixtes dans le cadre de l’APUI Kreolab[2] à Saint-Paul et Le Port

· Promotion (CA de 58,1 M€ +1,5%) portée par le Résidentiel et taux de marge résilient

o Chiffre d’affaires Résidentiel (93% du CA promotion) : 54,0 M€ en hausse de +18,8%, porté par les ventes en bloc et le succès de programmes au détail

o Activité Tertiaire limitée à la livraison de l’EPSMR[3] et la vente du dernier lot tertiaire au Portail

o Marge promotion : 8,9 M€ soit 15,4% du CA compte tenu du mix produits résidentiel

· Résultats et situation financière solides

o Chiffre d’affaires : 84,9 M€ (+3,4%)

o Résultat des activités : 25,1 M€ (-5%) tiré par la foncière (contributive à hauteur de 71%)

o RNPG : 14,1 M€ (-11,7%)

o Actif net réévalué : 241,8 M€ (+1,8% sur 12 mois)

o Dette financière nette réduite à 133,0 M€ (-23,3 M€), sécurisée et à maturité longue (> à 8 ans)

o Trésorerie active à 34,7 M€

o LTV HD : 32,7 % (vs 36,8% fin 2022)

o Dividende stable proposé au titre de 2023 : 0,24 €/action

· Perspectives

o Guidance 2024 : croissance attendue des revenus locatifs brut tertiaires[4] d’environ +4%

o Pipeline tertiaire[5] : 76 M€ de projets en développement, dont les bureaux de Pôle Emploi à Combani et 24 M€ à lancer dans les 12/18 mois

o Promotion : visibilité solide à 12/18 mois avec un backlog de 29,0 M€ à fin 2023

« Dans un environnement immobilier toujours plus complexe, CBo Territoria enregistre cette année encore de bons résultats, fruits de la stratégie de fonciarisation menée depuis de nombreuses années. Fort d’une situation financière solide, le Groupe poursuit le développement de son patrimoine tertiaire et de son activité de promotion résidentielle de manière sécurisée et prudente sur des marchés insulaires aux besoins toujours très importants », déclare Géraldine Neyret, Directeur général de CBo Territoria.

Le Conseil d’Administration de CBo Territoria (ISIN : FR0010193979 – CBOT), acteur immobilier de référence à La Réunion depuis près de 20 ans, réuni le mercredi 6 mars 2024, a arrêté les comptes consolidés annuels clos au 31 décembre 2023. Les procédures d’audit des comptes consolidés sont en cours.

EVOLUTION DU PATRIMOINE ECONOMIQUE

CBo Territoria mène une stratégie de fonciarisation tertiaire et détient à fin décembre 2023 un patrimoine économique tertiaire[6] diversifié aux fondamentaux solides :

- une valorisation de 318,9 M€ hors droits (HD) en croissance de +6,1% par rapport à fin 2022 (86% du patrimoine total[7]) suite à la livraison du centre commercial Ylang Ylang en octobre 2023, avec une surface totale de 140 800 m2 (SME à 100%),

- un taux d’occupation élevé et stable de 98% confirmant la qualité des actifs détenus,

- un niveau de loyers bruts annualisé de 26,9 M€ (yc quote-part SME) versus 23,8 M€ fin 2022,

- un taux de rendement brut droits inclus (DI) de 8,0% (vs 7,4% fin 2022).

Après la cession à la SHLMR de 135 lots en décembre 2023, le Groupe ne détient plus que 79 logements à fin décembre 2023[8], qui ont vocation à être cédés à moyen terme.

Le patrimoine économique total6 du Groupe est valorisé à 371,8 M€ HD, quasi stable par rapport à fin 2022 (373,0 M€), les cessions de logements de l’année (-19,4 M€) ayant été quasi intégralement compensées par les livraisons nettes de variation de valeur. La valeur totale du patrimoine hors droits (y compris projets tertiaires en cours pour 5,8 M€) atteint 377,6 M€ fin décembre 2023 (vs 388,1 M€ à fin 2022).

PERFORMANCE FINANCIERE 2023

Foncière : Résultat net récurrent de 12,5 M€ (+13,8%)

En 2023, les revenus locatifs bruts du patrimoine économique tertiaire ont progressé de +11,3% à 26,5 M€ (y compris 3,7 M€ de Q/P de SME). La progression se décompose entre +2,4% d’effet périmètre (+0,6 M€), +4,0% d’effet de l’indexation (+0,9 M€), +4,9% d’autres effets (pour +1,2 M€, dont 0,9 M€ d’effet non récurrent de loyers variables).

Les loyers nets tertiaires progressent de +8,23 à 24,5 M€ (dont 3,5 M€ de Q/P de SME).

Les loyers nets générés par les actifs résidentiels, les terres agricoles et divers ressortent à 1,4 M€ en 2023 (contre 2,2 M€ en 2022) compte tenu de l’impact année pleine des cessions logement de 2022.

Le Résultat Net Récurrent de la foncière s’établit à 12,5 M€ en progression de +13,8% sur un an.

Promotion : Marge de 8,9 M€ (-27%) marquée par le changement de mix, avec un taux de marge élevé à 15,4%

Fin 2023, CBo Territoria a enregistré un niveau de réservations (carnet de commandes) composé uniquement de programmes résidentiels de 24,1 M€ (contre 39,7 M€ en 2022), dont 16,4 M€ en bloc à lancer rapidement (Aloe Macra), 6,2 M€ (35 lots) pour les terrains à bâtir et 1,5 M€ au détail qui correspondent aux derniers lots disponibles sur les projets en cours de construction. L’offre à fin décembre se compose de 131 terrains à bâtir exclusivement pour 25 M€ (contre 20,5 M€ fin 2022 pour l’ensemble des typologies de produits). Malgré cela la visibilité reste bonne avec un backlog résidentiel de 29,0 M€. Le Groupe prévoit de lancer trois programmes dans les prochains mois : Aloe Macra (76 lots sous contrat de réservation avec la SHLMR) et deux programmes totalisant 135 lots en cours de commercialisation.

Le chiffre d’affaires de la promotion s’établit à 58,1 M€ en 2023 en croissance de +1,5% sur un an. Il se compose à 93% de résidentiel (80% en 2022) à 54,0 M€ en croissance de +18,8% porté par les ventes en bloc qui représentent 43% du CA résidentiel 2023 (+53% à 23,3 M€). Suivent les ventes au détail à 19,1 M€ (35 % du CA résidentiel) en croissance de +66% tirées notamment par l’effet de rush sur les programmes Pinel DOM de fin 2022. Le mix produit a ainsi fortement évolué sur un an. Le chiffre d’affaires 2022 était pour mémoire composé à 41% de ventes de parcelles (22% en 2023) principalement situées dans la zone touristique à l’Ouest générant des marges particulièrement élevées.

Le chiffre d’affaires Promotion tertiaire est limité du fait du caractère opportuniste de cette activité. Le chiffre d’affaires 2023 s’établit à 4,1 M€ (contre 11,8 M€ en 2022) et correspond à l’achèvement des locaux de l’EPSMR livrés en mars dernier et à la vente du dernier lot tertiaire disponible sur la zone du Portail.

Au global, le taux de marge demeure élevé compte tenu de l’évolution du mix produits/activités à 15,4% (versus 21,4% en 2022) avec une marge de promotion de 8,9 M€ (-27%).

Résultat des activités 25,1 M€ (-5,0%) et Résultat net part du Groupe 14,1 M€ (-11,7%)

Le résultat des activités, composé à 71% des loyers nets de la foncière, s’établit à 25,1 M€ en 2023 en baisse de -5,0%, sous l’effet de la baisse de marge en Promotion (effet de base 2022 lié à la très forte contribution de terrains situés dans la zone touristique).

La variation de juste valeur ressort à -2,8 M€ (-4,5 M€ en 2022), l’effet de la décompression des taux étant partiellement compensée par la livraison du centre commercial Ylang Ylang à Combani et l’effet d’indexation des loyers.

Le coût de l’endettement net ressort à -5,3 M€ (contre – 5,1 M€ en 2022).

En l’absence de plus-value de cession et autres produits opérationnels par rapport à 2022 (plus-value liée aux cessions de terrains agricoles et produits liés à la cession du contrôle des activités Outdoor, pour un total de +2,0 M€), le résultat net part du Groupe s’établit à 14,1 M€ contre 16,0 M€ (-11,7%), soit 0,39€/action (contre 0,45 € en 2022).

Actif Net Réévalué (ANR) : 241,8 M€ (+1,8% vs fin 2022)

Au 31 décembre 2023, l’Actif Net Réévalué ressort à 241,8 M€, contre 237,5 M€ fin décembre 2022 (+1,8%). La progression annuelle de +4,3 M€ s’explique par les résultats de la période (14,1 M€) couvrant la distribution du dividende 2022 de 8,6 M€ et de -1,2 M€ d’autres impacts (dont –1,4 M€ de mark-to-market des instruments de couverture). Ramené par action, l’ANR progresse de +1,8% sur 12 mois à 6,75 € (contre 6,63 € à fin 2022).

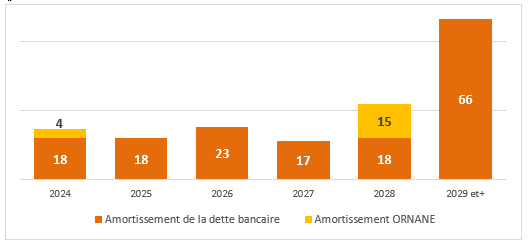

Structure financière et trésorerie solides – Un profil de dette diversifié et sécurisé

En juin 2023, CBo Territoria a émis à nouveau une Ornane[9] par placement privé à échéance juin 2028 pour un montant de 15,1 M€ venant prendre le relais de l’Ornane émise en 2018 (pour 30 M€) arrivant à échéance en juillet 2024. Cette opération a permis au Groupe de conserver une diversification de ses sources de financement, et confirme la confiance des investisseurs institutionnels (dont les principaux avaient déjà souscrit à la précédente émission) dans son modèle de développement dans un contexte économique pourtant plus exigeant pour les sociétés immobilières cotées.

En 2023, le Groupe a remboursé pour près de 52,9 M€ d’emprunts. En plus des remboursements annuels contractuels, le Groupe a remboursé 22,6 M€ d’Ornane 2018 et 11,3 M€ par anticipation à la suite des cessions de logements en patrimoine à la SHLMR.

Fin 2023, la dette financière brute du Groupe baisse ainsi à 179,1 M€, contre 195,4 M€ à fin décembre 2022 et se compose à 80% de financements hypothécaires, le solde étant composé des Ornanes en circulation, du PGE (prêt garanti par l’Etat) en cours d’amortissement et du PPR (Prêt Participatif Relance). Après ces opérations, CBo Territoria conserve un niveau de trésorerie solide de 34,7 M€, auquel s’ajoutent 9,1 M€ de dépôts à terme[10].

Après prise en compte des instruments de couverture, 87% de la dette financière est à taux fixe. Le coût moyen de la dette ressort à 3,5% (contre 2,9% au 31 décembre 2022) et la maturité à 8 ans et 5 mois (+4 mois vs fin 2022).

Le ratio de LTV hors droits s’établit ainsi à 32,7% à fin décembre 2023 (vs36,8% fin 2022 pour un covenant ≤55%). L’ICR atteint 4,2x (vs 3,5x fin 2022 pour un covenant ≥ à 1,8x). Le ratio Dette nette/Ebitda reste élevé à 5,0x (vs 5,5 x fin 2022).

Dividende proposé au titre de 2023 stable à 0,24€/action

Au titre de l’exercice 2023, CBo Territoria proposera à l’Assemblée Générale du 2 mai 2024, le versement intégralement en numéraire d’un dividende stable de 0,24 € par action, garantissant le maintien d’une répartition équilibrée entre financement du développement de la Foncière et rémunération des actionnaires. La date de détachement du dividende est fixée au 12 juin et la date de versement au 14 juin 2024.

PERSPECTIVES 2024

Pour l’ensemble de l’exercice, le Groupe a pour objectif une croissance des loyers bruts tertiaires (y compris Q/P SME) d’environ +4%, tenant compte notamment de la montée en puissance et de l’effet année pleine du centre commercial Ylang Ylang livré en octobre 2023 et de la livraison des bureaux de Pôle Emploi prévue au 3ème trimestre 2024.

En matière de promotion immobilière résidentielle, dans un contexte plus exigeant, le Groupe dispose d’une visibilité solide sur le bâti notamment compte tenu de la proportion de ventes en bloc, et un peu plus réduite sur les terrains à bâtir, qui enregistrent un délai d’écoulement plus lent lié aux difficultés d’accès au crédit par les acquéreurs.

Pour la foncière, le pipeline[11] de projets tertiaires en développement à date représente 76 M€ d’investissements, dont les bureaux en cours de construction à Mayotte (Pôle Emploi) et 24 M€ de projets à lancer dans les 12/18 mois, en fonction de l’avancée de leur commercialisation, dont le projet Galabé (4 260 m2), au sein du pôle tertiaire de Savanna, dont le permis de construire est purgé depuis fin juin 2023.

Ce pipeline ne tient pas compte des deux projets pour lesquels le Groupe a été désigné fin 2023 lauréat dans le cadre de l’APUI Kreolab lancé par l’Ecocité La Réunion en 2022 : le projet La Kaz Vacoa (Saint-Paul), un ensemble immobilier mixte en entrée de ville et le projet La Fabrique insulaire et tropicale (Le Port), une cité artisanale de 25 000 m2.

Un support de présentation accompagnant ce communiqué de presse sera mis en ligne à 11h30 le 7 mars sur cboterritoria.com Rubrique Finance / Documents financiers.

Le rapport financier annuel sera déposé auprès de l’AMF mi-avril 2024 et mis à disposition sur cboterritoria.com Rubrique Finance / Documents financiers.

Calendrier financier 2024 : Assemblée générale des actionnaires – Jeudi 2 mai 2024 (Sainte-Marie La Réunion)

A propos de CBo Territoria (FR0010193979, CBOT)

Acteur immobilier de référence à La Réunion depuis près de 20 ans, CBo Territoria est devenue une foncière de développement multi-régionale spécialisée sur les actifs tertiaires (318,9 M€, soit 86% de son patrimoine total en valeur à fin décembre 2023). Le Groupe, présent sur l’ensemble de la chaîne de valeur immobilière (Aménageur, Promoteur et Foncière), poursuit son développement via l’exploitation de ses réserves foncières ou l’acquisition de terrains. CBo Territoria finance son développement grâce notamment à son activité de Promoteur Résidentiel (Immeubles collectifs ou parcelles) et accessoirement Tertiaire et via la cession programmée de son patrimoine résidentiel résiduel auprès de la SHLMR.

CBo Territoria est une foncière de rendement éligible au PEA PME cotée sur Euronext Paris (compartiment C).

Responsable et engagée pour un immobilier plus durable depuis son origine, la RSE (Responsabilité Sociétale des Entreprises) est par nature dans l’ADN de l’entreprise. Son engagement et ses actions sont reconnus par le Gaïa-Index, indice français de référence des petites et moyennes valeurs les plus vertueuses en matière de RSE. Depuis son entrée en 2016, CBo Territoria reste dans le haut du classement de sa catégorie.

Plus d’informations sur cboterritoria.com

Contacts INVESTISSEURS

Caroline Clapier – Directrice Administrative et Financière – direction@cboterritoria.com

Agnès Villeret – Komodo – Tel. : 06 83 28 04 15 – agnes.villeret@agence-komodo.com

Contacts PRESSE

Catherine Galatoire – cgalatoire@cboterritoria.com

Agnès Villeret – agnes.villeret@agence-komodo.com

ANNEXES

COMPTE DE RESULTAT (IFRS)

| En M€ | 2023 | 2022 | Variation |

| Chiffre d’affaires | 84,9 | 82,1 | +3,4% |

| Résultat des activités | 25,1 | 26,4 | -5,0% |

| Solde net des ajustements de juste valeur | (2,8) | (4,5) | |

| Résultat sur cessions d’immeubles de placement | (0,0) | 1,0 | |

| Autres charges et produits opérationnels | 0,1 | 1,0 | |

| Quote-part des résultats des SME | 1,3 | 1,9 | |

| Résultat opérationnel après SME1 | 23,7 | 25,7 | -7,7% |

| Coût de l’endettement financier net | (5,3) | (5,1) | |

| Autres charges et produits financiers | 0,3 | 0,5 | |

| Impôt sur les résultats | (4,6) | (4,8) | |

| Résultat net | 14,1 | 16,3 | |

| Résultat net Part du Groupe (RNPG) | 14,1 | 16,0 | -11,7% |

| Résultat net PdG par action (€) | 0,39 | 0,45 | -11,7% |

| Nombre d’actions pondéré | 35.809.461 | 35.819.066 |

1 Résultat opérationnel après quote-part du résultat net des sociétés mises en équivalence

EVOLUTION DU PATRIMOINE (HORS DROITS)

| En M€ | |

| Patrimoine économique global au 31.12.2022 | 388,1 |

| Actifs bâtis en cours | 15,1 |

| Patrimoine économique au 31.12.2022 | 373,0 |

| Cessions logement | (19,4) |

| Développement foncière Tertiaire | +22,4 |

| Variation de juste valeur | (4,2) |

| Patrimoine économique au 31.12.2023 | 371,8 |

| Actifs bâtis en cours | +5,8 |

| Patrimoine économique global au 31.12.2023 | 377,6 |

BILAN (IFRS)

| ACTIF en M€ | 31.12.2023 | 31.12.2022 |

| Actifs non courants | 368,9 | 351,0 |

| Immeubles de placement | 331,3 | 312,4 |

| Immeuble de placement en cours | 5,8 | 15,1 |

| Titres mis en équivalence | 13,9 | 12,5 |

| Actifs financiers (Valorisation des instruments de couverture) | 11,4 | 3,9 |

| Autres actifs non courants | 6,6 | 7,1 |

| Actifs courants | 87,4 | 111,6 |

| Stocks et en cours | 63,1 | 71,8 |

| IP destinés à la vente | 0,9 | 19,4 |

| Clients et autres débiteurs | 20,7 | 20,3 |

| Trésorerie | 34,7 | 35,2 |

| PASSIF en M€ | ||

| Capitaux propres | 241,8 | 237,6 |

| Groupe | 241,8 | 237,5 |

| Intérêts minoritaires | 0,0 | 0,1 |

| Passifs non courants | 195,0 | 210,4 |

| Dettes financières à MT/LT | 156,8 | 174,1 |

| Impôts différés | 37,7 | 35,5 |

| Autres passifs non courants | 0,4 | 0,8 |

| Passifs courants | 51,5 | 49,8 |

| Dettes financières à CT (y compris emprunts obligataires) | 22,3 | 21,3 |

| Fournisseurs et autres dettes | 29,2 | 28,5 |

| Total du Bilan | 488,3 | 497,8 |

LOAN-TO-VALUE (LTV)

| En M€ | 31.12.2023 | 31.12.2022 | |

| Immeubles de placement | 337,0 | 327,4 | |

| Immeubles de placement destinés à la vente | + | 0,9 | 19,4 |

| Immeubles d’exploitation hors Siège | + | 5,7 | 6,0 |

| Stocks / promotion | + | 63,1 | 71,8 |

| Total Actifs (A) | = | 406,7 | 424,7 |

| Dettes à moyen et long terme | 156,8 | 174,1 | |

| Dettes à court terme | + | 22,3 | 21,3 |

| Autres actifs financiers (effet instrument de couverture) | – | 11,4 | 3,9 |

| Trésorerie active | – | 34,7 | 35,2 |

| Total dette (B) | = | 133,0 | 156,3 |

| LTV Hors droits (B/A) | 32,7% | 36,8% |

Échéancier de la dette brute (bancaire et obligataire) au 31 décembre 2023 (179,1 M€)

GLOSSAIRE

ANR – Actif Net Réévalué : L’Actif Net Réévalué est calculé à partir des capitaux propres consolidés qui incluent notamment les plus ou moins-values latentes sur le patrimoine immobilier. Le portefeuille immobilier est évalué à la valeur de marché sur la base d’une expertise indépendante

ANR par action : Actif Net Réévalué par action hors actions auto-détenues

Backlog : Chiffre d’affaires HT restant à comptabiliser des ventes d’immeubles bâtis résidentiels et/ou tertiaires réalisées (hors ventes de terrains à bâtir)

Carnet de commandes (ou stock de réservations) : total des lots sous contrat de réservation non actés à la date d’arrêté exprimé en valeur (prix de vente HT) ou en volume (en unités)

Coût moyen de la dette : rapport entre les intérêts financiers payés sur l’exercice avant capitalisation et l’encours moyen de la dette de l’exercice

ICR (interest coverage ratio) : taux de couverture des intérêts financiers par le résultat opérationnel.

Loyers nets = marge opérationnelle Foncière : Loyers nets de Charges immobilières tenant compte des dotations aux provisions pour créances douteuses

LTV – Loan To Value : Montant de l’encours de l’endettement bancaire net des actifs financiers et de la trésorerie/valeur de marché des Immeubles de Placement hors droits + valeur nette comptable des immeubles d’exploitation hors siège + stocks et encours (valeur consolidée)

Marge Promotion : chiffre d’affaires diminué des coûts de revient des ventes, des charges commerciales et des dotations nettes aux provisions

Patrimoine économique : Actifs de placement et quote-part des actifs détenus en société mise en équivalence

Résultat des activités : Marges de Promotion + Loyers nets – Frais de gestion nets +/- Autres non récurrents

Résultat net récurrent (RNR) : résultat net IFRS provenant des activités courantes et récurrentes

SME : Société Mise en Equivalence. La Mise En Equivalence est une technique comptable donnant la possibilité de remplacer la valeur comptable des actions d’une société détenues par une société mère, par la valorisation de la part que la maison mère détient dans les capitaux propres de l’entité

Taux d’occupation financière : Ratio entre le loyer de marché des surfaces louées et le loyer de la surface totale (= loyer réel des surfaces louées + loyer de marché des surfaces vacantes)

Taux de rendement du patrimoine économique : valeur des loyers bruts des surfaces louées rapporté au patrimoine économique droits inclus

Ventes (globales) – Promotion : total des lots actés exprimés en valeur (prix de vente HT) ou en volume (en unités)

Terrains à bâtir – Promotion : Ventes de parcelles constructibles en immobilier résidentiel ou tertiaire

Ventes en Bloc – Promotion : Acquisition d’un immeuble entier ou d’un programme immobilier entier par un seul acquéreur

Ventes au détail – Promotion : Acquisition d’un logement ou d’un lot par un client individuel

[1] Dont 3,5 M€ de quote-part des SME.

[2] Appel à Projets Urbains Innovants (APUI) lancé par l’Ecocité de La Réunion en juillet 2022.

[3] Établissement Public de Santé Mentale de la Réunion.

[4] Y compris Q/P SME. Revenus locatifs bruts tertiaires de 26,5 M€ en 2023 (dont 3,7 M€ de Q/P SME).

[5] Projets en construction, projets à lancer dans les 12 mois et projets identifiés sur fonciers maîtrisés à horizon moyen terme.

[6] Le patrimoine économique tertiaire est composé des actifs de placements (hors actifs Résidentiel et fonciers) et de la quote-part des actifs détenus par mise en équivalence.

[7] Le patrimoine économique total comprend les actifs détenus par CBo Territoria à 100% (tertiaires, fonciers et résidentiels), ainsi que la quote-part de détention des actifs tertiaires détenus en partenariat.

[8] Dont le programme Catleya (55 lots) pouvant être cédé à partir de fin 2026.

[9] Cf communiqué de presse diffusé le 27 juin 2023, disponible sur le site internet de la société section finance.

[10] Dépôts à terme (DAT) classés en actifs financiers sur un total de 14,7 M€ de DAT.

[11] Projets en construction, projets à lancer dans les 12 mois et projets identifiés sur fonciers maîtrisés à horizon moyen terme.