par Sarah Gallas | Avr 27, 2023 | Communiqués de presse

Télécharger ce communiqué de presse

COMMUNIQUÉ DE PRESSE 27 AVRIL 2023

RÉSULTATS ANNUELS 2022 : PREDILIFE CONFIRME SA TRAJECTOIRE DE CROISSANCE ET

ANNONCE UN DOUBLEMENT DE SON CHIFFRE D’AFFAIRES

Villejuif, France, le 27 avril 2023 à 18H00 CET – PREDILIFE (Euronext Growth : ALPRE FR0010169920), spécialiste des méthodes d’intelligence artificielle permettant de prédire les risques de pathologies pour une médecine personnalisée, annonce aujourd’hui ses résultats annuels 2022, arrêtés par le conseil d’administration du 27 avril 2023. Les procédures d’audit sur les comptes sociaux et consolidés ont été effectuées par les commissaires aux comptes.

Stéphane Ragusa, Président-Directeur général de la Société déclare :

« Notre activité poursuit sa croissance avec un doublement du chiffre d’affaires chaque année depuis 2019. Notre offre à destination des entreprises rencontre un très bon accueil auprès des salariés avec d’excellents taux de recommandation qui nous permettent d’anticiper la poursuite durable de ce rythme de croissance. »

Analyse des résultats annuels :

Au cours de l’exercice 2022, le Groupe a réalisé un chiffre d’affaires de 288,6 K€ contre un chiffre d’affaires de 142,1 K€ en 2021, grâce notamment au lancement des bilans prédictifs à des entreprises de toutes tailles et de tous secteurs d’activité. De plus, il est à noter que la Société dispose de 96 K€ de produit constaté d’avance résultant de commandes passées en 2022 et restant à réaliser en 2023.

La perte d’exploitation s’est élevée à 3.497.874 euros au cours de l’exercice clos le 31 décembre 2022 contre une perte d’exploitation de 3.510.390 euros au cours de l’exercice précédent. La perte nette de l’exercice 2022 s’est élevée à 3.645.758 euros contre une perte nette de 3.403.536 euros pour l’exercice 2021, liée à l’accroissement des dépenses marketing externes.

Au 31 décembre 2022, la position de trésorerie du Groupe s’élevait à 3 725,2 K€ contre 2 821,9 K€ l’exercice précèdent, bénéficiant notamment du produit de l’émission d’obligations réalisée en fin d’exercice.

Mise à disposition du rapport financier annuel 2022

Le rapport financier annuel au 31 décembre 2022, intégrant le rapport de gestion, les comptes annuels et consolidés 2022 ainsi que les rapports des commissaires aux comptes sur lesdits comptes, sera mis à disposition du public au plus tard le 30 avril 2022. Il sera disponible sur le site de Predilife, http://www.predilife.com, dans la rubrique Investisseurs/ rapports financiers.

A propos de PREDILIFE

PREDILIFE est une société pionnière dans la conception et le développement de tests de prédiction destinés à prévenir les principales maladies. Elle utilise des méthodes d’intelligence artificielle appliquées à des données médicales cliniques et génétiques dans un cadre juridique sécurisé. La prédiction de ces risques individuels permet de proposer un protocole de suivi personnalisé et une identification plus précoce des pathologies.

Pour en savoir plus : www.predilife.com

par Sarah Gallas | Avr 25, 2023 | Communiqués de presse

Télécharger ce communiqué de presse

COMMUNIQUE DE PRESSE, LE 25 AVRIL 2023 18H00

RESULTATS ANNUELS 2022

-

-

-

-

-

-

-

-

-

-

-

CHIFFRE D’AFFAIRES CONSOLIDE : +23,2%

-

POURSUITE DES INVESTISSEMENTS POUR ACCOMPAGNER LA CROISSANCE DU GROUPE

-

PROGRESSION CONSTANTE DU CARNET DE COMMANDES

Forte dynamique de l’activité

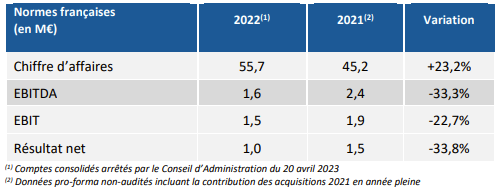

En 2022, le Groupe Airwell (Euronext Access+, MLAIR), fournisseur et créateur d’écosystèmes énergétiques intelligents, a réalisé un chiffre d’affaires consolidé de 55,7 M€, en hausse soutenue de 23,2%. Le carnet de commandes connaît lui aussi une progression supérieure à 20% marqué par une accélération de la demande pour les nouvelles solutions PAC (Pompes à chaleur Air-Eau) et EnR (Energies Renouvelables). Les offres innovantes écoénergétiques proposées par le groupe reçoivent un accueil grandissant sur le marché résidentiel qui représente 93,3% du CA avec une accélération soutenue de l’activité à l’international, dont le Maroc et la Pologne. Cette bonne dynamique confirme le succès du positionnement stratégique d’Airwell dans un marché porté par les nouvelles normes environnementales et l’efficacité énergétique du bâtiment.

Résilience de la marge brute et baisse du résultat d’exploitation, reflet des investissements stratégiques pour construire l’avenir

La marge brute s’établit à 17,0 M€, soit 30,6% du chiffre d’affaires consolidé et ressort en hausse de 14% par rapport en 2021. La croissance moindre que celle de l’activité s’explique par la pression sur les coûts d’approvisionnements qu’il n’est pas toujours possible de répercuter sur les contrats des clients.

Tout au long de l’exercice, le groupe a poursuivi les investissements et les recrutements dans les projets stratégiques (Offre Leezy, Maison Hybride, Airwell Academy) afin de préparer sa croissance future. En conséquence, l’EBITDA, qui tient compte notamment d’une augmentation proforma des charges de personnel (+20,5%), du doublement des surfaces de bureau (incluant l’ouverture de la seconde Airwell Academy) et d’une hausse des dépenses marketing (+21,8%), ressort à 1,6 M€ en baisse de 0,8 M€.

L’EBIT s’établit à 1,5 M€, en baisse de 22,7%.

Déduction faite d’un résultat financier de 0,3 M€ et d’une charge d’impôt de 0,4 M€, le résultat net affiche 1,0 M€, faisant ressortir une marge nette de 1,8%.

Le cash-flow opérationnel se monte à 0,9 M€. Il tient compte d’une hausse de BFR de l’ordre de 15% qui reste maitrisée compte-tenu de la croissance de l’activité (+23,2%). Les flux générés par les investissements affichent un encaissement net de 0,4 M€, en raison notamment de la cession de la marque Johnson. Les flux liés aux financements représentent un décaissement net de 1,1 M€. Ils intègrent l’augmentation de capital de 1,5 M€ réalisée fin décembre et un désendettement net de 2,6 M€. Au global, le groupe a dégagé un flux net de trésorerie de 0,2 M€.

Analyse du bilan consolidé

Au 31 décembre 2022, les capitaux propres d’Airwell s’élèvent à 3,9M€. Ils ont été renforcés à concurrence de 1,5 M€ à la suite du placement privé réalisé auprès de deux family office norvégiens et pour le solde par la mise en réserve du résultat de l’exercice précédent.

L’endettement financier brut s’établit à 3,8 M€ à fin 2022. Il est en diminution de 2,6 M€ par rapport à la dette brute consolidée de fin 2021. La dette nette s’établit à 1,8 M€ et représente soit 1,1 fois l’EBITDA 2022 ou un gearing de 45%.

Perspectives favorables

Fort d’une activité en progression constante marquée par une forte croissance de l’export qui représente désormais plus de 27% du CA du Groupe, Airwell confirme sa feuille de route stratégique lui permettant de viser un chiffre d’affaires de 100 M€ à horizon 2025 et une marge d’EBITDA supérieure à 5% à horizon 2025 .

A ce titre, le groupe entend porter ses efforts sur le déploiement de ses activités de Service, l’accélération de sa dynamique commerciale en France comme à l’International via des acquisitions ciblées le cas échéant et enfin, la poursuite du développement des offres innovantes.

« Nous avons poursuivi en 2022 notre transformation initiée en 2019 tout en maintenant une belle croissance de notre chiffre d’affaires. Grâce aux investissements réalisés depuis 3 ans et au renforcement de notre structure financière, nous sommes en ordre de marche pour atteindre nos objectifs ambitieux et devenir un leader sur le marché de l’efficacité énergétique qui va connaître une croissance très forte sur les 10 prochaines années. Le projet de transfert des titres du groupe avec levée de fonds sur Euronext Growth®* doit également contribuer au renforcement de nos positions en France et à la poursuite de la conquête du marché européen ». indique Laurent ROEGEL, Président du Groupe Airwell.

*conditionné à l’accord Euronext Growth® Paris

Prochaine publication : Chiffre d’affaires du 1er trimestre 2023 : le mercredi 10 mai 2023, après Bourse.

A propos d’Airwell

Créée en 1947 en France, Airwell est un fournisseur français référent du génie climatique et thermique. Sur un marché porté par la transition énergétique, la société ambitionne de devenir un des leaders en Europe, et un acteur incontournable des solutions climatiques et thermiques basées sur les besoins et usages, au niveau mondial avec une présence dans 80 pays.

Compartiment : Euronext Access+ ; Code Mnémonique : MLAIR

www.groupe-airwell.com

par Sarah Gallas | Avr 24, 2023 | Communiqués de presse

Télécharger le communiqué de presse

Download the press release

Chiffre d’affaires du 1er trimestre 2023 : 41,7 M€ (+2,9%)

| |

T1 2022 |

T1 2023* |

Variation |

Variation à taux de change constants |

| ASSET MANAGEMENT |

27,3 |

29,1 |

+6,3% |

+4,7% |

| LENDING & LEASING |

12,8 |

12,6 |

-0,8% |

-0,9% |

| TOTAL LINEDATA |

40,1 |

41,7 |

+4,0% |

+2,9% |

| (*) Ces chiffres n’incluent pas Audaxys. |

Neuilly-sur-Seine, le 24 avril 2023 – Linedata (Euronext Paris : LIN), éditeur de solutions globales et de services d’outsourcing pour les professionnels de l’asset management, de l’assurance et du crédit a réalisé un chiffre d’affaires de 41,7 M€ au 1er trimestre 2023, en hausse de 4,0% par rapport au 1er trimestre 2022. Retraitée de l’impact change, la croissance organique affiche 2,9%, confirmant une tendance haussière avec +1,3 points de base par rapport à la croissance organique du 1er trimestre 2022.

Le chiffre d’affaires récurrent marque également une progression de 3% en données publiées et 2% en données organiques. Il représente 79% du chiffre d’affaires total.

L’activité commerciale demeure toujours soutenue avec une prise de commandes de 20,1 M€, soit une hausse de 8,9% par rapport au 1er trimestre 2022, portée par les deux segments d’activité.

Analyse des performances par segment :

ASSET MANAGEMENT (T1 : 29,1 M€, +6,3%)

Au 1er trimestre 2023, le segment Asset Management a poursuivi sa trajectoire de croissance avec une hausse de 6,3% en données publiées.

L’activité Software est quasi-stable à 21,2 M€. Le chiffre d’affaires des solutions de front office progresse de 7,9% porté par la poursuite des migrations sur les nouvelles plateformes.

Le pôle Services poursuit sa très forte dynamique et affiche une croissance élevée de 32,0% de son chiffre d’affaires trimestriel. Cette tendance haussière constante depuis deux ans témoigne du caractère innovant de l’offre Linedata en co-sourcing à destination des gestionnaires des fonds.

LENDING & LEASING (T1 : 12,6 M€, -0,8%)

Le chiffre d’affaires du 1er trimestre 2023 est quasi-stable par rapport à la même période de 2022 à 12,6 M€. L’activité est assez soutenue en Amérique du Nord avec notamment une progression de 4,9% du chiffre d’affaires.

Perspectives

Pour les prochains mois et dans un environnement économique qui reste incertain, Linedata poursuit son objectif de maintenir sa croissance organique.

Prochaine communication : Chiffre d’affaires du 1er semestre 2023, le 24 juillet 2023, après Bourse.

À PROPOS DE LINEDATA

Avec 25 ans d’expérience, 20 bureaux couvrant 50 pays à travers le monde, 700 clients et 1100 employés, Linedata allie la technologie et l’humain pour apporter des solutions globales aux professionnels de l’asset management, de l’assurance et du crédit. Linedata accompagne les entreprises dans leur développement et renforce la croissance de ses clients. Linedata a réalisé en 2022 un chiffre d’affaires de 172,7 M€. Linedata est cotée sur Euronext Paris Compartiment B FR0004156297-LIN – Reuters LDSV.PA – Bloomberg LIN:FP www.linedata.com

| Linedata

Direction Financière

01 73 43 70 28

infofinances@linedata.com

|

Cap Value

Communication financière

Gilles Broquelet

+33 (0)1 80 81 50 00

info@capvalue.fr

www.capvalue.fr |

par Sarah Gallas | Avr 20, 2023 | Communiqués de presse

Télécharger le communiqué de presse

Communiqué de presse Strasbourg, 20 avril 2023

RESULTATS ANNUELS 2022

-

-

-

-

-

-

-

-

Chiffre d’affaires : 196,6 M€ en diminution conjoncturelle liée à la décrue de la pandémie

-

Accroissement de l’activité dans les nouveaux segments de marché

-

Résilience du taux de marge brute : 51,7% (+1,8 pt)

-

Résultat net : 15,6 M€ (7,9% du CA)

POURSUITE DU PLAN DE TRANSFORMATION EN 2023

-

-

-

-

-

-

-

-

Internationalisation des activités du Groupe

-

Intégration des acquisitions et déploiement des synergies

Le Conseil d’Administration de BIOSYNEX SA, réuni le 19 avril 2023 a arrêté les comptes de l’exercice clos le 31 décembre 2022, qui seront soumis à la prochaine assemblée générale des actionnaires, le 31 mai prochain.

| En M€ (chiffres consolidés) |

|

2022* |

|

2021 |

|

Variation |

| Chiffres d’affaires |

|

196,6 |

|

382,5 |

|

-49% |

| dont Division BIOSYNEX PHARMACIE |

|

75,6 |

|

116,3 |

|

|

| dont Division BIOSYNEX DIAGNOSTIC |

|

121,0 |

|

266,2 |

|

|

| Marge brute globale |

|

101,6 |

|

190,9 |

|

-47% |

| Marge brute |

|

51,7% |

|

49,9% |

|

|

| Charges externes |

|

(27,7) |

|

(28,8) |

|

|

| Frais de personnel |

|

(21,4) |

|

(17,2) |

|

|

| Impôts et taxes |

|

(1,4) |

|

(2,2) |

|

|

| Excédent brut d’exploitation |

|

51,9 |

|

143,1 |

|

-64% |

| Marge d’EBE |

|

26,4% |

|

37,4% |

|

|

| Résultat d’exploitation |

|

38,8 |

|

140,7 |

|

-72% |

| Marge d’exploitation |

|

19,8% |

|

36,8% |

|

|

| Résultat financier |

|

(3,1) |

|

0,0 |

|

|

| Résultat exceptionnel |

|

(5,9) |

|

(1,0) |

|

|

| Impôt sur les bénéfices |

|

(8,9) |

|

(32,4) |

|

|

| Résultat net des entreprises intégrées |

|

21,2 |

|

106,7 |

|

-80% |

| QP de résultat des entreprises MEE |

|

(5,6) |

|

(2,7) |

|

|

| Résultat net de l’ensemble consolidé |

|

15,6 |

|

104,0 |

|

-85% |

| Marge nette |

|

7,9% |

|

27,2% |

|

|

* Les procédures d’audit des comptes 2022 sont en cours.

BAISSE DU CA 2022 COHERENTE AVEC LA DECRUE DE L’ACTIVITE COVID-19

BIOSYNEX a réalisé un chiffre d’affaires annuel de 196,6 M€, soit une diminution de 49% par rapport à l’exercice précédent. Ce repli anticipé s’explique uniquement par le reflux mondial de la pandémie en 2022 qui a considérablement réduit les besoins de tests que ce soit en laboratoires ou en pharmacies. Les ventes de Tests de Diagnostic Rapide et d’autotests SARS-COV-2 avaient permis à BIOSYNEX au cours des exercices 2020 à 2022 de devenir un leader européen dans ces domaines et d’afficher une croissance exceptionnelle sur ces périodes.

En parallèle, le Groupe a développé, grâce à des acquisitions ciblées et à de nouvelles offres, des relais de croissance pour ses deux Divisions. Le chiffre d’affaires hors Covid-19 affiche 55,7 M€ en 2022 contre 40,3 M€ en 2021, soit une hausse de 38%.

Au plan géographique, l’activité à l’international représente 76,4 M€ soit 39% de l’activité totale du Groupe.

Rentabilité FORTEMENT IMPACTEE PAR LA DECROISSANCE DE L’ACTIVITE

Dans un contexte de fort reflux de son chiffre d’affaires, le Groupe s’est attaché à préserver ses marges grâce une bonne gestion de son Mix Produits. La Marge Brute s’élève ainsi à 101,6 M€, faisant ressortir un taux de 51,7% en progression de 1,8 point.

L’Excédent Brut d’Exploitation (EBE) s’établit à 51,9 M€, en baisse de 64% par rapport à 2021. Cette diminution s’explique à la fois par la décroissance d’activité mais également par l’intégration des acquisitions incluant l’arrivée de nouvelles équipes. Les charges de personnel augmentent ainsi de 4,2 M€ par rapport à l’exercice précédent. Les honoraires liées aux opérations de M&A sont de 2,2 M€ sur la période.

Après prise en compte des dotations nettes aux amortissements et provisions (incluant une dépréciation d’un écart d’acquisition pour 5,7 M€) et des autres produits et charges, le résultat d’exploitation atteint 38,8 M€, soit 19,8% du chiffre d’affaires.

Le résultat financier s’établit à -3,1 M€, dont -3,6 M€ de charges financières relatives à une dotation aux provisions pour dépréciation d’une participation non consolidée. Le résultat exceptionnel de -5,9 M€ intègre une provision, de 5,5 M€ concernant un rappel de produits non conformes devant être détruits en 2023. En tenant compte d’une charge d’impôt ramenée à 8,9 M€ (contre 32,4 M€ en 2021), et d’une quote-part des sociétés mises en équivalence de -5,6 M€, le résultat net 2022 atteint 15,6 M€ et fait ressortir une marge nette de 7,9%.

UNE STRUCTURE FINANCIERE TOUJOURS SOLIDE

Au 31 décembre 2022, le Groupe enregistre des capitaux propres (part du Groupe) de 162,5 M€ contre 167,8 M€ au 31 décembre 2021. La variation s’explique essentiellement par le résultat net de l’exercice et le paiement du dividende au titre de l’exercice précédent.

La trésorerie à fin décembre 2022 s’élève à 87,2 M€ contre 132,1 M€ à fin décembre 2021, faisant ressortir un niveau de cash net à 35,1 M€, après déduction d’un endettement de 52,1 M€.

PERSPECTIVES 2023 ET AU-DELA

BIOSYNEX a réalisé au 1er trimestre 2023 un chiffre d’affaires de 18,7 M€ réparti comme suit :

| CA* en M€ |

|

T1 2023 |

|

T1 2022 |

|

Variation |

| Division BIOSYNEX PHARMACIE |

|

7,9 |

|

30,7 |

|

– 74% |

| Division BIOSYNEX DIAGNOSTIC |

|

10,8 |

|

79,4 |

|

– 86% |

| TOTAL GROUPE |

|

18,7 |

|

110,2 |

|

– 83% |

| dont Total France |

|

12,9 |

|

48,1 |

|

– 73% |

| dont Total Export |

|

5,8 |

|

62,1 |

|

– 91% |

*chiffres non audités

Au 1er trimestre 2023, l’activité Produits Covid-19 ne représente plus que 18% du CA Groupe, soit 3,4 M€ contre 89% à la même période de 2022, dans un contexte de forte baisse de cette pathologie. BIOSYNEX prévoit toutefois le maintien d’un certain niveau d’activité pour les tests SARS-COV-2 qui demeurent requis dans certaines situations.

Pour l’année 2023 dans son ensemble, BIOSYNEX va poursuivre l’intégration de ses acquisitions avec notamment la constitution d’un pôle d’excellence sur le monitoring des biothérapies avec la prise de contrôle de THERADIAG intervenue au cours du 1er trimestre 2023 et le transfert de la production de la gamme ProciseDx sur le site d’Illkirch. Le Groupe envisage également de renforcer sa position sur le marché de la biologie délocalisée (Point of Care) en particulier avec le Labpad de sa filiale AVALUN et la gamme de ProciseDx pour le monitoring des biothérapies. Cette offre produit permettra de valoriser de nombreuses synergies métiers et géographiques.

.

BIOSYNEX va accélérer ses efforts de diversification post-pandémie avec l’objectif d’asseoir ses positions autour de ses trois principaux axes (point of care, biologie moléculaire, tests de diagnostic rapide) pour la division BIOSYNEX DIAGNOSTIC et de poursuivre la commercialisation de produits de prévention auprès de son large réseau d’officines pour la division BIOSYNEX PHARMA.

Dans le cadre de sa transformation, qui bénéficiera du marché porteur des tests de diagnostic rapide, de la croissance anticipée du Point of Care et de la montée en puissance des synergies issues des dernières acquisitions, le Groupe anticipe l’atteinte d’un chiffre d’affaires de 150 M€ à l’horizon 2025, réalisé grâce au concours de ses deux Divisions Pharmacie et Diagnostic avec une contribution négligeable des produits Covid-19. Cet objectif passera par une étape intermédiaire de repli d’activité en 2023, marquant la fin de la prépondérance des produits Covid-19 dans le chiffre d’affaires total avant un retour à la croissance prévu dès 2024.

« L’année 2022 a enregistré une baisse des ventes des tests Covid-19 auquel nous nous étions préparés et pour laquelle nous sommes en cours d’adaptation. Elle a également permis de réaliser des acquisitions porteuses d’avenir. En 2023, nous devrons poursuivre notre transformation avec, d’un côté, l’atterrissage de l’activité Covid-19 et de l’autre, la montée en puissance et l’intégration des acquisitions. Nous sommes fiers d’avoir su bénéficier de l’opportunité extraordinaire offerte par la pandémie qui nous a permis de donner un nouvel élan à BIOSYNEX, tant au plan de valeur créée qu’à celui de la notoriété et de l’image d’un groupe agile et résolument tourné vers la médecine du futur » commente Larry Abensur, Président-Directeur Général de BIOSYNEX.

Prochaines communications :

- Réunion SFAF le vendredi 21 avril 2023

- Chiffre d’affaires 2ème trimestre 2023 : jeudi 20 juillet 2023 après bourse

La presse en parle : https://www.biosynex.com/actualites/

| À propos de BIOSYNEX

Créé en 2005 et basé à Illkirch-Graffenstaden en Alsace, acteur majeur de la santé publique avec 380 collaborateurs, le laboratoire français BIOSYNEX conçoit, fabrique et distribue des Tests de Diagnostic Rapide (TDR). Dans leur version professionnelle, ils offrent une meilleure prise en charge médicale des patients grâce à la rapidité de leur résultat et à leur simplicité d’utilisation. Dans leur version autotest, ils permettent au grand public une auto-surveillance de diverses pathologies assurant ainsi une meilleure prévention et accélérant la demande de soins. Leader sur le marché des TDR en France, BIOSYNEX maîtrise intégralement sa chaîne de valeur grâce à sa plateforme technologique déclinable sur de nombreuses applications et adaptée à différents types d’utilisateurs tels les laboratoires, les hôpitaux, les médecins et le grand public.

Plus d’informations sur www.biosynex.com |

CONTACT

par Sarah Gallas | Avr 18, 2023 | Communiqués de presse

Télécharger le communiqué de presse

Communiqué de presse – MARDI 18 avril 2023, 18h00

RESULTATS ANNUELS 2022 EN PHASE AVEC LA STRATEGIE DE CROISSANCE

-

-

-

-

-

-

-

-

-

- Montée en puissance des Nouveaux Fonds qui ont favorisé la croissance de +20%

- Accroissement de l’Actif Net Réévalué de 90% par rapport à l’Actif Net Comptable

- Renforcement en 2022 des investissements en capital humain pour nourrir les futurs relais de croissance dans les segments disruptifs clés : le quantique, le spatial et l’énergie

- Fort effet de base en 2021 sur le résultat exceptionnel

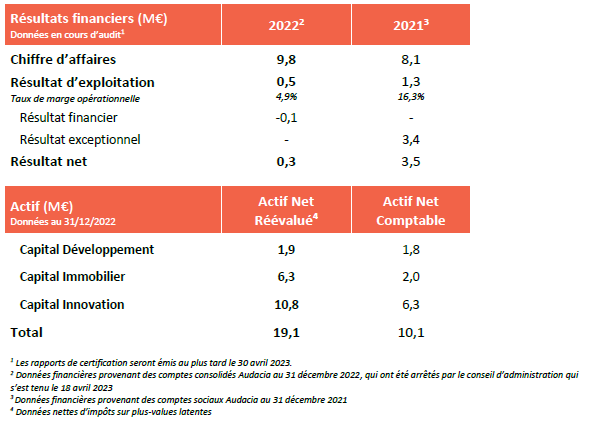

Audacia, maison entrepreneuriale de private equity, présente ses résultats 2022 conformes à sa feuille de route stratégique, visant à devenir une société de gestion référente en matière d’investissements disruptifs :

- Le chiffre d’affaires 2022 affiche une croissance de +20% récoltant les fruits des choix passés d’orientation des Nouveaux Fonds, notamment dans le Capital Innovation avec le succès de Quantonation 1, premier Fonds mondial dédié aux technologies quantiques ;

- Le résultat d’exploitation est en repli de 0,8 M€, sous l’effet de la hausse des charges de personnel qui correspond à des recrutements d’experts dédiés aux fonds thématiques en cours de levée (croissance nette des effectifs de +43% en 2022) ;

- Le résultat net ressort à 0,3 M€, en nette diminution en raison essentiellement d’un effet de base 2021, lié à la cession du siège social d’Audacia qui avait généré une plus-value exceptionnelle brute de 3,4 M€ ;

- L’Actif Net Réévalué, net d’impôts sur plus-values latentes, s’établit à 19,1 M€ et progresse de 90% par rapport à l’Actif Net Comptable.

Croissance du CA 2022 portée par les Nouveaux Fonds

Le chiffre d’affaires du Groupe Audacia progresse de +20% par rapport à 2021 grâce à la croissance des revenus générés par les Nouveaux Fonds. Ceux-ci ont pratiquement triplé et s’établissent à 4,7 M€ contre 1,6 M€ un an plus tôt. En 2022, le poids des Nouveaux Fonds atteint près de 50% du total et assurent le relais de l’activité historique ISF en décroissance et bientôt en extinction.

Ces succès marquent une étape-clé dans le déroulement de la feuille de route stratégique visant à identifier et développer de nouveaux segments d’investissement porteurs, dont le caractère unique et en forte croissance assure une dynamique pérenne de l’activité.

Des investissements en capital humain en 2022 qui impactent la rentabilité opérationnelle

En 2022, Audacia a accéléré sa stratégie visant à incuber et engager ses propres Fonds sur ses thématiques d’avenir.

Portée par un environnement économique et géopolitique qui a accéléré l’exécution de sa feuille de route stratégique (renouveau du nucléaire, problématique de l’énergie, enjeux futurs du spatial, …), Audacia a procédé à un renforcement de son capital humain, constitué d’experts qui participeront aux succès du Capital Innovation, notamment des Fonds Expansion (New Space) et d’autres projets de Fonds (Énergie dont Renouveau Nucléaire).

Le modèle de l’activité Capital Innovation consiste à cocréer et financer des start-ups innovantes dans ces Fonds spécialisés avec pour objectif qu’ils deviennent rapidement autoporteurs. Ce modèle nécessite une prise de risque initiale avec des investissements en ressources humaines et en travaux préparatoires, en amont des levées. En 2022, ceux-ci représentent un coût d’environ 1 M€ sur les deux Fonds susmentionnés. Retraité de cet élément spécifique, le résultat d’exploitation d’Audacia aurait été en croissance en 2022.

Structure financière solide et ANR en progression

Au 31 décembre 2022, les capitaux propres du Groupe Audacia s’élèvent à 12,5 M€.

La trésorerie disponible affiche 4,3 M€. Déduction faite des dettes financières (0,9 M€), la trésorerie nette du Groupe Audacia ressort à 3,4 M€.

Au 31 décembre 2022, l’Actif Net Réévalué s’établit à 19,1 M€ dont plus de la moitié provient de la valorisation des actifs de l’activité Capital Innovation. Il extériorise une plus-value latente nette d’impôts d’environ 90% par rapport à sa valeur comptable. L’Actif Net Réévaluée est basé sur les valorisations des participations lors des dernières augmentations de capital réalisées.

Perspectives

Audacia poursuit en 2023 sa stratégie visant à accélérer les levées de fonds sur ses trois activités :

- Capital Développement: Déploiement de la poche des Obligations Relance, poursuite de la levée du Fonds Constellation 3, investissements dans les PME françaises y compris dans celles affichant les meilleures perspectives du portefeuille actuel ou du dealflow ;

- Capital Immobilier: Finalisation de la dernière acquisition du Fonds Élévation spécialisé dans le Coliving et poursuite du développement dans l’habitat partagé au travers de Fonds dédiés ;

- Capital Innovation:

- Lancement d’un second Fonds Quantonation, toujours focalisé de l’amorçage à la

série A, mais avec des ambitions de levées supérieures à celles de Quantonation 1 ;

- Constitution d’un Fonds « Large Ventures », qui investira dans des « Scale-up » quantiques, issues notamment du portefeuille de Quantonation 1 ;

- Poursuite des levées de fonds concourant au premier closing d’Expansion prévu en 2023, et investissements dans les start-ups européennes du New Space via le véhicule d’amorçage Geodesic Expansion ;

- Poursuite de la levée du véhicule d’amorçage Isospin Exergon et des investissements dans les start-ups répondant aux défis de la transition énergétique, dont le renouveau nucléaire.

L’exercice 2023 devrait confirmer la pertinence des choix d’investissements dans les secteurs disruptifs choisis et concrétiser des levées de fonds majeures pour le futur. Il nécessitera la poursuite de certains investissements d’amorçage.

A compter de 2024, les Nouveaux Fonds incubés par Audacia devraient être pleinement autoporteurs et contribuer de manière croissante à la rentabilité opérationnelle du Groupe, et au montant des actifs gérés, permettant de confirmer l’atteinte de l’objectif d’1 Md€ d’encours sous gestion à l’horizon 2025.

Prochaine publication : Chiffre d’affaires du 1er semestre 2023 : mardi 25 juillet 2023 (après Bourse).

A propos d’AUDACIA, « Maison Entrepreneuriale de Private Equity »

Fondé en 2006 par Charles Beigbeder, Audacia est un acteur innovant du capital investissement. Audacia attire les meilleurs experts sectoriels autour de trois métiers à forte valeur ajoutée :

- Le Capital Développement, qui vise à accompagner les PME familiales dans leur développement ;

- Le Capital Immobilier, centré sur le coliving, nouveau mode d’habitat partagé ;

- Le Capital Innovation, dédié aux innovations de rupture et plus spécifiquement aux technologies quantiques, aux applications pour l’aéronautique, le spatial et la défense et aux solutions innovantes répondant aux défis de la transition énergétique.

Depuis sa création, Audacia a investi dans plus de 400 entreprises.

Euronext Growth Paris : code ISIN : FR00140059B5 / code mnémonique : ALAUD

Eligible PEA PME et PEA